Работодатель должен выплатить своей работнице пособие по беременности и родам за период отпуска, который предоставляется ей в связи с беременностью. В общем случае он составляет 70 календарных дней до родов и столько же после родов. Отпуск предоставляется и пособие выплачивается на основании заявления работницы и листка нетрудоспособности (ст. 255 ТК РФ , ч. 1 ст. 2 , ч. 1 ст. 10 , ч. 1 ст. 13 Закона от 29.12.2006 № 255-ФЗ , п. 14 Порядка, утв. Приказом Минздравсоцразвития от 23.12.2009 № 1012н). Для правильного расчета пособия работодателю также может понадобиться справка о сумме заработка с прежнего места работы сотрудницы (ч. 5 ст. 13 Закона от 29.12.2006 № 255-ФЗ).

После выплаты пособия работодатель сможет уменьшить на него сумму взносов по временной нетрудоспособности и в связи с материнством, уплачиваемых в ФСС (ч. 2 ст. 15 Закона от 24.07.2009 № 212-ФЗ , ч. 1, 2 ст. 4.6 Закона от 29.12.2006 № 255-ФЗ). То есть в итоге вся сумма пособия будет выплачена за счет средств ФСС.

Пособие по беременности и родам облагается НДФЛ?

Пособие по беременности и родам относится к государственным пособиям, которые (п. 1 ст. 217 НК РФ). Поэтому исчислять и удерживать с него налог не нужно.

Доплата до среднего заработка сверх пособия по беременности и родам

По общему правилу пособие рассчитывается исходя из среднего заработка работницы за 2 последних календарных года, предшествующих году, в котором сотрудница оформляет отпуск по беременности и родам (ч. 1 ст. 11 , ч. 1 ст. 14 Закона от 29.12.2006 № 255-ФЗ , п. 6 Положения, утв. Постановлением Правительства РФ от 15.06.2007 № 375). При этом размер среднего заработка ограничен предельной величиной базы для начисления страховых взносов за соответствующий календарный год (ч. 3.2 ст. 14 Закона от 29.12.2006 № 255-ФЗ). Из-за этого ограничения среднемесячное пособие может оказаться меньше, чем среднемесячный заработок.

В связи с этим некоторые работодатели за счет своих средств доплачивают сотрудницам пособие по беременности и родам до среднего заработка. Такая доплата не относится к государственным пособиям, поэтому должна облагаться НДФЛ в общем порядке (Письмо Минфина РФ от 12.02.2009 № 03-03-06/1/60).

Облагается ли пособие по уходу за ребенком до 1,5 лет НДФЛ

Пособие по уходу за ребенком в возрасте до 1,5 лет также является государственным пособием, освобожденным от налогообложения НДФЛ (п. 1 ст. 217 НК РФ). Следовательно, удерживать с него налог тоже не нужно.

Отражение в справке 2-НДФЛ

Поскольку пособия и по беременности и родам, и по уходу за ребенком до 1,5 лет не облагаются НДФЛ, в справке 2-НДФЛ пособие по беременности и родам и пособие по уходу за ребенком не отражаются (

Практически со всех выплат сотруднику предприниматель должен отчислять налог. Однако существует ряд исключений, связанных с оплатой пособий государственными структурами. Платится ли с пособий по беременности или выплат, связанных с воспитанием малыша до 1,5 лет? Рассмотрим в этой статье.

Обложение НДФЛ пособия по беременности

Перечень выплат, подлежащих обложению НДФЛ, перечислен в статье 217 НК РФ. Однако даже в том случае, если выплата не упомянута в этой статье, но она выражена в денежных средствах и влечет за собой материальную выгоду для сотрудника, с нее уплачивается налог. Также средства, выданные трудящемуся, должны быть упомянуты в справке 2-НДФЛ.

Так что же с пособием по беременности и родам (БиР)? Ранее считалось, что оно должно облагаться НДФЛ, так как это доход женщины. Однако сейчас была внесена существенная поправка в НК РФ, согласно которой государственная компенсация (к ней относится пособие), освобождается от обложения. Законодатели утверждают, что разработка поправки была обусловлена разночтениями и противоречиями в прочтении закона. Было не ясно, относятся ли пособия к доходу сотрудника. Поправка прояснила этот момент. Сейчас все предприниматели обязаны соблюдать единую норму.

Еще до принятия поправки было издано Письмо Минфина от 1 июня 2011 года № 03-04-06/3-127, по которому все государственные пособия не должны облагаться НДФЛ. Цель издания его была также в прояснении неоднозначного вопроса.

Обложение НДФЛ доплаты до среднего заработка

Размер пособия по беременности определяется по средней зарплате сотрудницы за 2 последние года работы. Данный порядок определен частью 1 статьи 14 ФЗ №255. Суммарный ежегодный доход сотрудника не может быть больше максимальной базы по страховым выплатам в ФСС. Правило содержится в части 3.2 статьи 14 ФЗ №255. Если реальный заработок работницы больше предельной суммы, пособие выплачивается в меньшем объеме.

Важно также учитывать следующие моменты: не каждый сотрудник получает выплаты в 100% от средней зарплаты. Иногда пособие определяется согласно МРОТ. Во всех этих случаях работодатель может доплачивать сотруднице определенную сумму для того, чтобы пособие равнялось ее реальной средней зарплате. Это и есть доплата до среднего заработка.

Выплаты предприниматель делает из своего кармана, а не из средств ФСС. По этой причине доплата облагается НДФЛ, так как она не относится к государственному пособию. Данное правило оговорено статьями 209 и 217 НК РФ. Более того, с доплаты нужно выплачивать страховые взносы в различные фонды (к примеру, в ФСС).

ВНИМАНИЕ! Из рассмотренного правила есть исключения. Закон позволяет предпринимателям оказать материальную поддержку сотрудникам и не платить с этого налог. «Лазейку» можно найти в статье 217 НК РФ. Согласно норме закона, НДФЛ не будет облагаться доплата до 50 тысяч рублей, выплаченная на протяжении года с момента рождения малыша. То есть руководитель может сделать единовременную выплату в положенных пределах.

ВАЖНО! Доплату при составлении бухгалтерских документов нужно указывать в качестве расходов на оплату труда.

Обложение НДФЛ пособия по уходу за малышом до 1,5 лет

Пособие выплачивается не только матери ребенка, но и любому лицу, занимающемуся уходом за ним. Начинает начисляться с даты рождения детей. Дата окончания выплат – это:

- День выхода женщины на работу.

- Достижение малышом 1,5 года.

При расчете этого вида пособия нужно учитывать его минимальный и максимальный уровень:

- Минимум – это МРОТ, принятый на год расчета выплат.

- Максимум – это максимальный средний заработок трудящегося за день.

Пособие по уходу за малышом до 1,5 лет – это выплаты, освобожденные от обложения НДФЛ. Данное правило содержится в пункте 1 статьи 217 НК РФ. То есть работодатель, делая выплаты, не должен ничего выплачивать в бюджет государства.

ВАЖНО! Если работодатель доплачивает сотруднице сумму сверх установленного уровня пособия, эти деньги будут облагаться НДФЛ.

Отражения пособий в справке 2-НДФЛ

В справке 2-НДФЛ указываются только те выплаты, которые облагаются налогом. Если же пособие освобождено от НДФЛ, то и в справке учитывать его не нужно. То есть в документе не нужно указывать информации о:

- пособии по БиР;

- пособии по уходу за малышом до 1,5 лет.

Если же работодатель доплачивает женщине определенную сумму сверх установленного уровня пособия, она должна фигурировать в справке, так как облагается налогом.

Кто платит декретные?

Основание для отсутствия обложения в виде НДФЛ – это то, что данные пособия являются государственной компенсацией. Выплачиваются они ФСС. С 2017 года контроль над выплатами пособий был передан ИФНС.

ВАЖНО! Выплаты по БиР и уходу за ребенком должен делать любой предприниматель. Это относится и к ИП, которые выбрали особый режим налогообложения: вмененку, упрощенный.

Дополнительные нюансы

Рассмотрим различные особенности начисления пособий:

- Если сотрудница работает в нескольких местах по совместительству, выплачивать средства ей должна каждая из компаний. Выдача пособий проводится в стандартном порядке.

- Рассматриваемые средства не подлежат обложению не только НДФЛ, но и страховыми взносами. То есть женщина получает выплаты в полном объеме.

- Пособия будут выплачиваться только в том случае, если женщина официально трудоустроена. Если же она работает неофициально, то решение о выплатах принимает только работодатель. Если он не будет ничего платить, сотрудница даже не сможет подать на него в суд.

Размер пособий определяется индивидуально в каждом случае, в зависимости от зарплаты трудящейся.

Для получения выплат сотрудница должна предоставить работодателю соответствующее заявление, а также лист нетрудоспособности. Бумаги подаются не позже полугода с даты окончания отпуска по БиР. Если сотрудница хочет уйти в отпуск по беременности позже даты, указанной в листе нетрудоспособности, работодатель должен предоставить его со дня, прописанного в заявлении.

ВАЖНО! Выплаты по БиР за период, в который сотрудница фактически работала, делать не рекомендуется. Связано это с тем, что ФСС вряд ли будет возмещать эти расходы предпринимателю.

К СВЕДЕНИЮ! Освобождение от налогов обусловлено тем, что предприниматель, выдавая пособия, не тратит средства своей компании. Все расходы компенсируются государством. Это мера защиты беременных женщин, одна из социальных льгот.

Налог на прибыль компании

Пособие по БиР, начисляемое из финансового резерва ФСС, не будет считаться расходом организации применительно к пункту 1 статьи 252 НК РФ. Связано это с тем, что компания не тратит свои средства на выплаты сотрудницам.

Бухучет пособия по беременности и родам

Рассмотрим содержание проводимых операций:

- Начисление пособия по БиР. ДТ69-1. КТ70. Первичная документация: лист нетрудоспособности, расчетная ведомость.

- Выплата пособия по БиР. Д70. КТ51. Первичная документация: выписка из банковского учреждения по расчетному счету.

Порядок внесения записей должен соответствовать Инструкции по бухучету, утвержденной 31 октября 2000 года Приказом Минфина РФ.

Общий ответ на данный вопрос содержит ст. 7 закона от 24.07.2009 № 212-ФЗ, закрепляющая такое понятие, как объект обложения страховыми взносами (СВ). В ней перечисляются все выплаты, которые относятся либо не относятся к объекту по взносам.

Однако просто прочитав это положение закона, вы вряд ли составите полную картину о том, какие суммы облагаются налогом. Ведь при выплате вознаграждений существует множество нюансов. О некоторых из них говорится в статье .

Объект обложения СВ — это, по сути, перечень выплат, подпадающих под начисления. А база — это сумма, с которой взносы требуется заплатить. Правильное определение и накопление страховой базы — залог безошибочной уплаты СВ.

Зарплата — основной объект, но не единственный

Основными в части облагаемых СВ сумм являются трудовые доходы физлиц, и прежде всего их зарплата. Но по трудовому договору работник получает не только ее. Спектр выплат в любой организации или у ИП достаточно широкий, и по каждой такой выплате возникает вопрос: облагать ли взносами. Облегчить поиск решения вам помогут многочисленные материалы данного подраздела нашего сайта.

Страховые взносы и отпуска

Любой коммерсант, имеющий наемных работников, сталкивается с отпусками. Облагается ли их оплата взносами? В большинстве своем облагается. Но есть и такие отпуска, при оплате которых взносы не начисляются.

Страховые взносы и материальное стимулирование персонала

Вторая достаточно распространенная ситуация — премирование. С ним вопросов по взносам еще больше. Однозначно облагаются СВ «трудовые» премии — за производственные результаты, стаж работы и т.п. А как быть с премиями иного характера? Например, ко дню рождения работника или фирмы, государственным или профессиональным праздникам. Здесь всё не так однозначно.

Стимулирование работников к труду может происходить не только посредством премирования. Они могут получать от вас подарки.

Командировочные и подотчетники

Отдельная группа вопросов связана с начислением взносов на выплаты при командировках и выдаче денег работникам под отчет. И те и другие отнесены к освобожденным от СВ. Однако и здесь есть нюансы и обстоятельства, при которых начисления взносов не избежать. И все они рассмотрены в данном подразделе сайта.

В продолжение темы командировок ознакомьтесь с материалом .Внём есть рекомендация о том, что предпринять, чтобы не платить взносы с этих сумм.

Что касается подотчетников, то и здесь есть момент, требующий особого внимания с точки зрения СВ, — это своевременность отчета и расчета по полученному авансу. О том, как быть с недисциплинированными работниками, читайте в материале .

Взносы с иных выплат работникам

Трудовые отношения предполагают выплату не только заработной платы и иных сопутствующих трудовой деятельности доходов, но и определенные гарантии социальной направленности, в частности, оплату работникам периодов болезни. О некоторых особенностях начисления взносов на больничные пособия читайте в статье .

Кстати, с 2015 года порядок начисления СВ на увольнительные изменился. О том, что принесли эти изменения, см. в материале .

Взносы по гражданско-правовым договорам

Нанимать физлиц на работу вы можете не только по трудовым договорам. С ними можно заключать и договоры ГПХ, например, договоры подряда. Выплачиваемые по таким договорам суммы тоже входят в объект по СВ. Причем порядок их начисления несколько отличается от трудового. Чем именно? Об этом мы подробно рассказываем в статье .

Заключить гражданско-правовой договор можно не только со сторонним гражданином, но и с собственным работником. Например, арендовав у него автомобиль. Платить ли при этом СВ? Всё зависит от вида аренды — с экипажем или без. Как это влияет на взносы и можно ли их минимизировать или вовсе избежать, читайте в статье .

Проводки по начислению страховых взносов

Когда база по взносам определена и все суммы рассчитаны, приходит время сделать соответствующую запись в бухучете. Типовая проводка по начислению СВ выглядит так:

Дт Х - Кт 69, субсчет Y,

Х — счет учета затрат, на который вы относите страховые платежи (20, 26, 44 и т.п.);

Y — субсчет для отражения задолженности перед соответствующим фондом (социальное страхование, пенсионный фонд, медицинское страхование).

Если вопрос отражения взносов в учете интересует вас подробнее, читайте статью .

В ней вы найдете всю информацию по бухучету взаиморасчетов с фондами-страховщиками.

Регулярно заходите в этот подраздел сайта и будете знать о начислении взносов еще больше.

Сотруднице начисляется ежемесячная выплата (за счет работодателя) в размере 50 рублей достижения ребенком 3х лет.1) Начисляются ли на эти 50 рублей какие-либо взносы (ПФР, ФСС, ФОМС, от НСиПЗ)? Удерживать ли НДФЛ с этой суммы?2) Есть ли другие пособия (не за счет работодателя) до 3х лет в Ставропольском крае в 2013 году?

Компенсация отпуска по уходу за ребенком до трех лет не облагается НДФЛ, взносами в ПФР, ФСС, ФСС и взносами на страхование от несчастных случаев на производстве и профзаболеваний

Обоснование данной позиции приведено ниже в материалах «Системы Главбух»

НДФЛ и страховые взносы

Компенсация по уходу за ребенком до трех лет относится к компенсационным выплатам, установленным законодательством. Организация выплачивает ее в обязательном порядке независимо от наличия такого условия в трудовых (коллективных) договорах. То есть сотрудник получает ее вне рамок заключенных с организацией соглашений о трудовой деятельности. Это следует из Указа Президента РФ от 30 мая 1994 г. № 1110 . Поэтому данную сумму не облагайте:*

- взносами на обязательное пенсионное (социальное, медицинское) страхование ( , );

- взносами на страхование от несчастных случаев на производстве и профзаболеваний ().

Порядок учета компенсации при расчете остальных налогов зависит от того, применяет организация только общую систему налогообложения или совмещает ее с ЕНВД.

ОСНО

Сумму компенсации можно учесть при расчете налога на прибыль. Она является выплатой в период отпуска, установленного законодательством, и включается в состав расходов на оплату труда. Такой вывод следует из пункта 7 статьи 255 Налогового кодекса РФ и подтверждается письмом Минфина России от 2 апреля 2012 г. № 03-03-07/13 .

Если организация применяет метод начисления, компенсацию учтите в расходах по налогу на прибыль в момент начисления, то есть в последний день месяца (п. 4 ст. 272 НК РФ).

Если организация применяет кассовый метод, компенсацию учтите в расходах по налогу на прибыль в момент выплаты ее сотруднику ().

Пример отражения в бухучете и при налогообложении компенсации на период отпуска по уходу за ребенком до трех лет. Организация применяет общую систему налогообложения

Секретарь ЗАО «Альфа» Е.В. Иванова ушла в отпуск по уходу за ребенком до трех лет с 1 апреля 2013 года, представив все необходимые документы 28 марта.

Руководитель организации 5 апреля 2013 года издал приказ о назначении ей компенсации по уходу за ребенком до трех лет.

Вместе с зарплатой за апрель бухгалтер начислил компенсацию Ивановой:

Дебет 26 Кредит 70

– 50 руб. – начислена компенсация на период отпуска по уходу за ребенком до трех лет.

Компенсацию ей выплатили в день выдачи зарплаты:

Дебет 70 Кредит 50

– 50 руб. – выдана компенсация из кассы.

Бухгалтер учел сумму компенсации при расчете налога на прибыль. Он не стал облагать эту сумму НДФЛ, взносами на обязательное пенсионное (социальное, медицинское) страхование и на страхование от несчастных случаев и профзаболеваний.

Г.А. Орлова

заместитель руководителя департамента правового обеспечения ФСС России

Перечень выплат

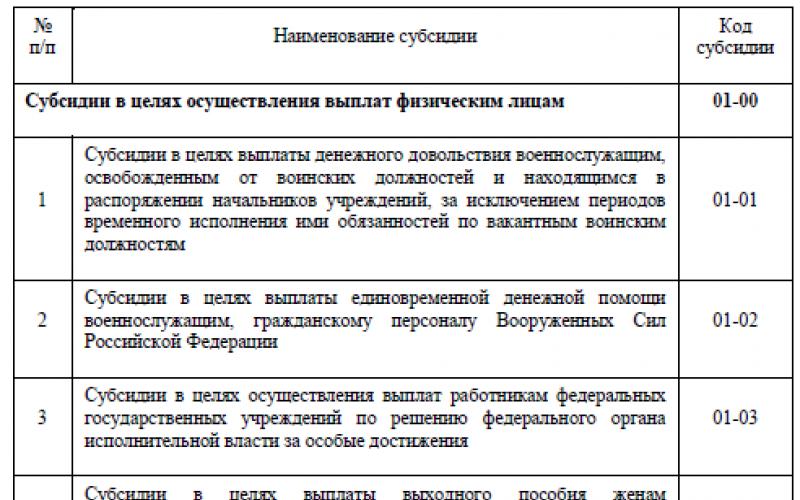

Законодательство предусматривает следующие выплаты, связанные с рождением ребенка:*

– пособие женщинам, вставшим на учет в ранние сроки беременности ;

– пособие по беременности и родам ;

– единовременное пособие при рождении ребенка ;

– ежемесячное пособие по уходу за ребенком до 1,5 лет ;

– ежемесячная компенсация на период отпуска по уходу за ребенком до 3 лет .

Работающим гражданам эти пособия (компенсации) выплачивает работодатель (

Вопрос

Добрый день! Подскажите попадает ли пособие по уходу за ребенком до 3-х лет в размере 50руб. в справку 2-ндфл? если нет, можем выдать сотруднице нулевую справку?

Ответ

По общему правилу не облагаются НДФЛ следующие государственные пособия:

— пособие по беременности и родам;

— пособие по уходу за ребенком до полутора лет;

— ежемесячная компенсация по уходу за ребенком до трех лет.

Основание — п. 1 ст. 217 НК РФ.

В соответствии с п. 4 ст. 229 НК в налоговых декларациях физические лица (налогоплательщики) указывают все полученные ими в налоговом периоде доходы, если иное не предусмотрено указанным пунктом ст. 229 Кодекса. И они вправе не указывать в декларациях доходы, не подлежащие налогообложению (освобождаемые от налогообложения) в соответствии со ст. 217 Кодекса. В связи с этим налоговый агент обязательно должен отразить в справке 2-НДФЛ те необлагаемые доходы, которые частично освобождены от налогообложения. В частности, они указаны в п. 28 ст. 217 Кодекса (матпомощь, призы, подарки).

Если же от налогообложения освобождается вся выплачиваемая физлицу сумма (полностью), то в справке 2-НДФЛ ее отражать не нужно. Соответственно суммы ежемесячной компенсации в сумме 50 рублей в справке 2-НДФЛ не отражаются.

Вы можете выдать сотруднице нулевую справку, т.к. не будет являться нарушением налогового законодательства, если работодатель выдаст справку по форме 2-НДФЛ по заявлению работницы, в случае если она, кроме ежемесячной компенсационной выплаты в размере 50 руб., в организации за никаких доходов не получала и указанная справка будет нулевая.

Смежные вопросы:

-

Индивидуальный предприниматель в связи с беременностью и родами, уходом до 1,5 и 3-х лет на какие пособия, выплаты может рассчитывать

✒ Пособие по беременности и родам: Индивидуальные предприниматели в…... -

Сотрудница, после 1,5 лет отпуска по уходу за ребенком, написала заявление о выходе на работу, но на работу не вышла, а села на больничный по уходу за ребенком. Как…... -

Порядок оформления отпуска по уходу за ребенком до 1.5 лет

✒ Для предоставления отпуска по уходу за ребенком должны быть представлены следующие документы: 1) если отпуск по уходу за…... -

Прошу разъяснить вопрос по должностям. Сотрудник (Юрист) уходит в отпуск по уходу за ребенком до 3-х лет. Руководство планирует на период отпуска заменить ее должность на другую (специалист по…...